- ファンド

- 2021.12.21

コラム第30回 パススルー②

前回に続いて、組合会計における「パススルー」の構造についてご説明したいと思います。

一般的な「会社=法人」の場合と、「組合」との場合に分けて考えてみましょう。

株式投資において投資先の会社が利益を生んだ場合、そしてその利益を配当に回した場合、投資家は株主の立場で配当金を受け取ることができます。

その受け取った配当は「受取配当金」という形で自らの損益計算書(P/L)に計上されます。

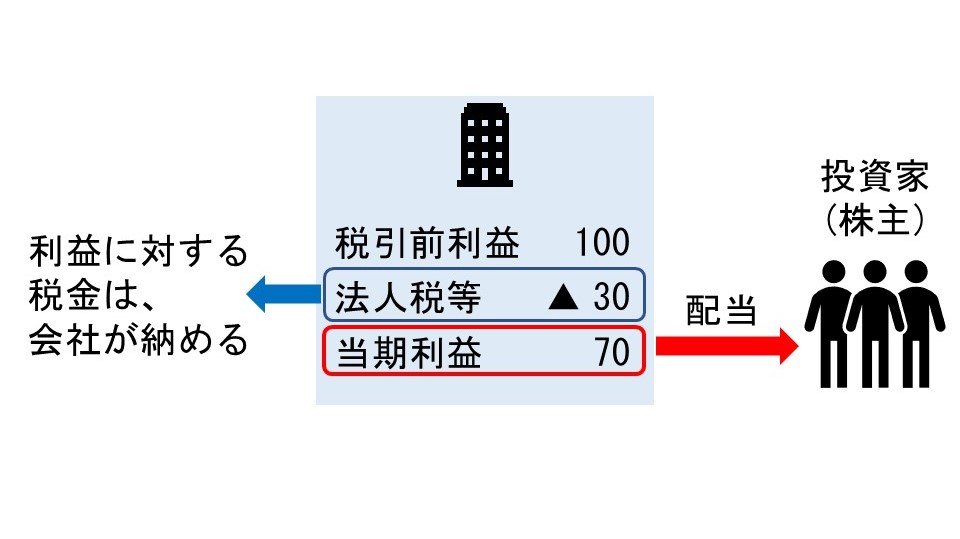

その、配当金を計算する場合のスタートは、当期利益=税引後利益、すなわち会社で法人税等を収めた後の利益です。少々乱暴ですが以下のようなイメージです。

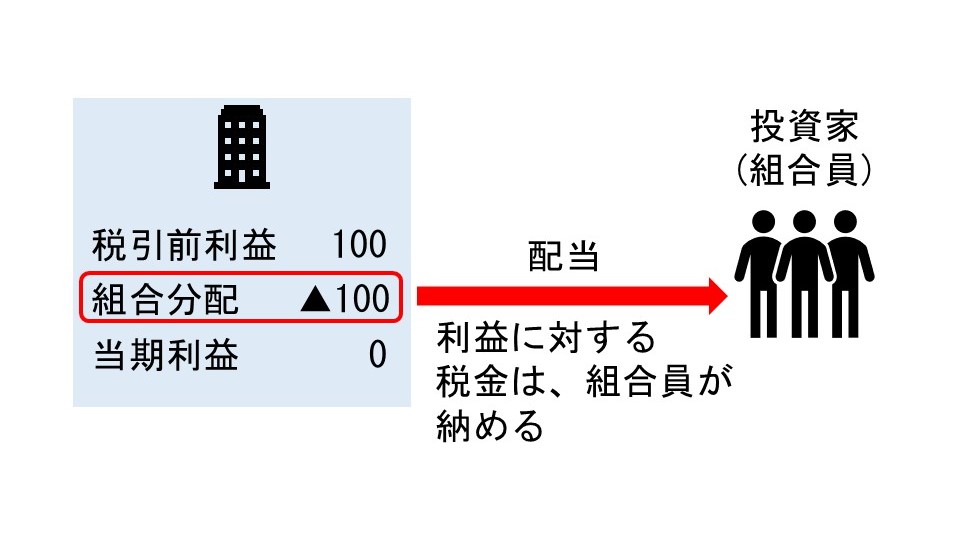

一方で組合の場合、法人と異なり、この「組合」という組織自身が法人税を納めるわけではありません。

会社と同じように組合でもその事業の結果利益を生んだ場合、そしてその利益を配当に回した場合、組合員は株主の立場の場合と同じように配当金を受け取ることになりますが、その配当金を計算する場合のスタートは「税引前利益」、すなわち法人税等を納める前の利益です。

ではその利益から生じる、会社でいうところの法人税に相当する分はだれが負担するかというと、組合員=投資家が負担します。

税引前利益相当分を組合員は受け取り、その金額を自らの課税所得計算に組み入れて税額を計算することになります。

このように、投資先が税負担を負うのではなく組合員が税負担を負うのを「構成員課税」といい、またの名を「パススルー課税」と言います。

パススルー=pass through、「(投資先を)通り抜ける」という意味ですね。

結果として、同じ利益額をベースにして株式投資と比較した場合、組合投資の方が税負担分だけ多く配当金を受け取ることになります。

多く配当金を受け取ったからと言って税負担を免れるわけではないのですが、一つの比較材料と言えるでしょう。

また、組合会計において組合員が受けるのは配当(利益)だけではなく損失も含まれます。

これは次回のコラムにて改めて説明したいと思います。